Leczenie Invisalign to nowoczesna metoda ortodontyczna, która zyskuje coraz większą popularność. Czas leczenia przy użyciu przezroczystych nakładek może się znacznie różnić w zależności od indywidualnych potrzeb pacjenta oraz stopnia skomplikowania problemu ortodontycznego. W przypadku prostych przypadków, takich jak niewielkie przesunięcia zębów, leczenie może trwać od sześciu do dwunastu miesięcy. Natomiast w bardziej skomplikowanych sytuacjach, które wymagają znaczniejszych korekt, czas leczenia może wydłużyć się nawet do dwóch lat. Warto również pamiętać, że każdy pacjent jest inny i na czas leczenia wpływają takie czynniki jak wiek, stan zdrowia jamy ustnej oraz przestrzeganie zaleceń lekarza. Regularne wizyty kontrolne są kluczowe dla monitorowania postępów i ewentualnych korekt w planie leczenia.

Jakie czynniki wpływają na długość leczenia Invisalign

Czas leczenia Invisalign jest determinowany przez wiele czynników, które mogą znacząco wpłynąć na ostateczny wynik terapii. Po pierwsze, stopień skomplikowania problemu ortodontycznego ma kluczowe znaczenie. W przypadku osób z poważnymi wadami zgryzu lub dużymi przesunięciami zębów czas leczenia będzie dłuższy niż u tych, którzy mają jedynie drobne niedoskonałości. Kolejnym czynnikiem jest wiek pacjenta; młodsze osoby często osiągają lepsze wyniki w krótszym czasie ze względu na większą plastyczność kości szczękowych. Również przestrzeganie zaleceń dotyczących noszenia nakładek ma ogromne znaczenie; im więcej czasu pacjent spędza z nakładkami na zębach, tym szybciej osiągnie zamierzony efekt.

Jakie są etapy leczenia Invisalign i ich czas trwania

Leczenie Invisalign składa się z kilku kluczowych etapów, które mają na celu osiągnięcie optymalnych rezultatów w jak najkrótszym czasie. Pierwszym krokiem jest konsultacja z ortodontą, podczas której przeprowadzana jest dokładna analiza stanu uzębienia pacjenta oraz omówienie oczekiwań dotyczących leczenia. Następnie wykonuje się zdjęcia oraz skany zębów, co pozwala na stworzenie spersonalizowanego planu leczenia. Po zatwierdzeniu planu przez pacjenta rozpoczyna się produkcja indywidualnych nakładek, co zazwyczaj trwa kilka tygodni. Gdy nakładki są gotowe, pacjent otrzymuje zestaw do noszenia przez określony czas; zazwyczaj zmienia się je co dwa tygodnie. Cały proces może trwać od kilku miesięcy do nawet dwóch lat, w zależności od wcześniej omówionych czynników.

Jakie są zalety i wady stosowania Invisalign

Leczenie Invisalign ma wiele zalet, które przyciągają pacjentów do tej metody ortodontycznej. Przede wszystkim nakładki są praktycznie niewidoczne, co sprawia, że są estetycznym rozwiązaniem dla osób dorosłych oraz młodzieży. Dodatkowo można je łatwo zdjąć podczas jedzenia czy mycia zębów, co ułatwia codzienną higienę jamy ustnej. W porównaniu do tradycyjnych aparatów ortodontycznych, Invisalign oferuje większy komfort noszenia i brak podrażnień błony śluzowej jamy ustnej. Niemniej jednak istnieją również pewne wady związane z tą metodą leczenia. Przede wszystkim wymaga ona od pacjenta dużej dyscypliny; nakładki powinny być noszone przez co najmniej 22 godziny dziennie, a ich niewłaściwe użytkowanie może wydłużyć czas terapii. Ponadto nie każdy przypadek ortodontyczny nadaje się do leczenia za pomocą Invisalign; w niektórych sytuacjach tradycyjne aparaty mogą być bardziej skuteczne.

Jakie są koszty leczenia Invisalign i co je wpływa

Koszty leczenia Invisalign mogą się znacznie różnić w zależności od wielu czynników, co sprawia, że pacjenci często zastanawiają się nad tym, ile będą musieli zainwestować w tę nowoczesną metodę ortodontyczną. Przede wszystkim cena leczenia zależy od stopnia skomplikowania przypadku; im bardziej skomplikowane problemy ortodontyczne, tym wyższe koszty. W Polsce ceny leczenia Invisalign wahają się zazwyczaj od 8 do 20 tysięcy złotych. Dodatkowo lokalizacja gabinetu ortodontycznego oraz doświadczenie specjalisty również mają wpływ na ostateczną cenę. Warto również zwrócić uwagę na to, że niektóre ubezpieczenia zdrowotne mogą pokrywać część kosztów leczenia, dlatego warto sprawdzić warunki swojego ubezpieczenia. Pacjenci powinni także pamiętać o dodatkowych kosztach związanych z wizytami kontrolnymi oraz ewentualnymi korektami planu leczenia.

Jakie są opinie pacjentów na temat leczenia Invisalign

Opinie pacjentów na temat leczenia Invisalign są zazwyczaj pozytywne, co potwierdza rosnącą popularność tej metody ortodontycznej. Wiele osób ceni sobie przede wszystkim estetykę nakładek, które są praktycznie niewidoczne i pozwalają na swobodne uśmiechanie się bez obaw o wygląd aparatu ortodontycznego. Pacjenci często podkreślają również komfort noszenia nakładek, które nie powodują podrażnień błony śluzowej jamy ustnej, jak ma to miejsce w przypadku tradycyjnych aparatów. Dodatkowo możliwość łatwego ich zdejmowania podczas jedzenia czy mycia zębów jest dla wielu osób dużym atutem. Niemniej jednak niektórzy pacjenci wskazują na potrzebę dużej dyscypliny w noszeniu nakładek; niewłaściwe użytkowanie może prowadzić do wydłużenia czasu leczenia. Warto również zauważyć, że efekty końcowe mogą być różne w zależności od indywidualnych predyspozycji pacjenta oraz stopnia skomplikowania problemu ortodontycznego.

Jakie są alternatywy dla leczenia Invisalign

Choć Invisalign jest jedną z najpopularniejszych metod ortodontycznych, istnieje wiele alternatyw, które mogą być równie skuteczne w korekcji wad zgryzu. Tradycyjne aparaty stałe to jedna z najczęściej wybieranych opcji, szczególnie w przypadku bardziej skomplikowanych przypadków ortodontycznych. Aparaty metalowe lub ceramiczne są dobrze znane i skuteczne w prostowaniu zębów oraz poprawianiu zgryzu. Inną alternatywą są aparaty lingwalne, które montowane są po wewnętrznej stronie zębów, co czyni je niewidocznymi dla otoczenia. Dla osób dorosłych poszukujących estetycznych rozwiązań dostępne są także przezroczyste aparaty stałe, które łączą zalety tradycyjnych aparatów z estetyką nakładek Invisalign. Warto również wspomnieć o metodach chirurgicznych, które mogą być stosowane w przypadku poważnych wad zgryzu wymagających interwencji chirurgicznej.

Jakie są najczęstsze pytania dotyczące leczenia Invisalign

Pacjenci często mają wiele pytań dotyczących leczenia Invisalign, co świadczy o ich zainteresowaniu tą nowoczesną metodą ortodontyczną. Jednym z najczęściej zadawanych pytań jest to, jak długo trwa całe leczenie oraz jakie czynniki wpływają na jego czas trwania. Kolejnym istotnym zagadnieniem jest komfort noszenia nakładek; wiele osób zastanawia się, czy będą one powodować dyskomfort lub ból podczas używania. Pacjenci pytają również o to, jak dbać o higienę jamy ustnej podczas noszenia nakładek oraz jak często należy odwiedzać ortodontę w trakcie terapii. Inne pytania dotyczą możliwości jedzenia i picia podczas noszenia nakładek oraz tego, czy można je zdjąć na specjalne okazje. Warto również zwrócić uwagę na kwestie finansowe; wielu pacjentów interesuje się kosztami leczenia oraz możliwością uzyskania refundacji ze strony ubezpieczyciela zdrowotnego.

Jak przygotować się do rozpoczęcia leczenia Invisalign

Przygotowanie do rozpoczęcia leczenia Invisalign wymaga kilku kroków, które pomogą pacjentowi lepiej zrozumieć proces oraz zwiększyć szanse na sukces terapii. Pierwszym krokiem jest umówienie się na konsultację z ortodontą, który przeprowadzi dokładną analizę stanu uzębienia oraz omówi oczekiwania pacjenta dotyczące efektów leczenia. Ważne jest również zebranie wszelkich informacji dotyczących historii medycznej oraz dotychczasowych problemów stomatologicznych, co pozwoli lekarzowi lepiej ocenić sytuację i zaproponować odpowiedni plan działania. Po zatwierdzeniu planu leczenia pacjent powinien być świadomy konieczności przestrzegania zaleceń dotyczących noszenia nakładek; regularność i dyscyplina są kluczowe dla osiągnięcia zamierzonych efektów. Również warto zadbać o odpowiednią higienę jamy ustnej przed rozpoczęciem terapii; zdrowe dziąsła i zęby to fundament skutecznego leczenia ortodontycznego.

Jakie są długoterminowe efekty leczenia Invisalign

Długoterminowe efekty leczenia Invisalign mogą być bardzo satysfakcjonujące dla pacjentów, którzy przestrzegali zaleceń ortodonty i dbali o swoje uzębienie po zakończeniu terapii. Po zakończeniu głównej fazy leczenia następuje etap retencji, który ma kluczowe znaczenie dla utrzymania osiągniętych rezultatów; pacjenci powinni nosić retainer przez określony czas zgodnie z zaleceniami lekarza. Dzięki temu można uniknąć nawrotu wad zgryzu i cieszyć się pięknym uśmiechem przez długie lata. Warto również pamiętać o regularnych wizytach kontrolnych u dentysty oraz dbaniu o higienę jamy ustnej; zdrowe dziąsła i zęby to podstawa długotrwałego efektu estetycznego po zakończeniu terapii ortodontycznej.

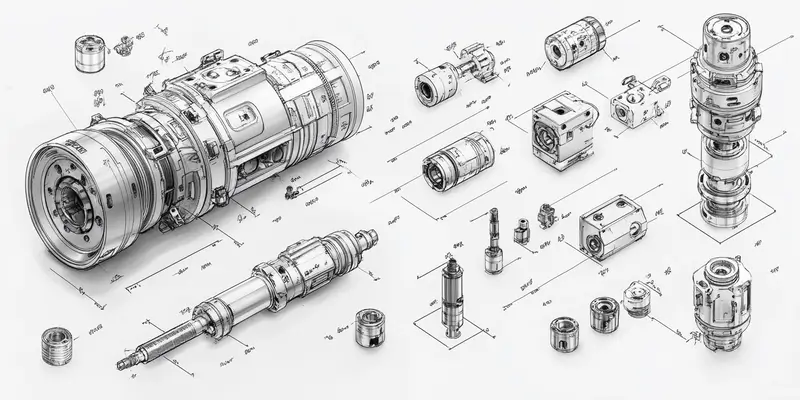

Jakie są najnowsze osiągnięcia w technologii Invisalign

Technologia Invisalign nieustannie się rozwija, co sprawia, że leczenie staje się coraz bardziej efektywne i komfortowe dla pacjentów. Jednym z najnowszych osiągnięć jest zastosowanie zaawansowanego oprogramowania do planowania leczenia, które pozwala ortodontom na dokładniejsze przewidywanie ruchu zębów oraz lepsze dostosowanie nakładek do indywidualnych potrzeb pacjenta. Dzięki temu możliwe jest szybsze osiąganie zamierzonych efektów oraz minimalizacja czasu leczenia. Dodatkowo wprowadzono nowe materiały do produkcji nakładek, które zwiększają ich wytrzymałość oraz komfort noszenia. Warto również zwrócić uwagę na innowacyjne podejścia do monitorowania postępów leczenia, takie jak aplikacje mobilne, które umożliwiają pacjentom śledzenie ich postępów oraz przypominają o konieczności zmiany nakładek.